@fanxy

2020-03-12T10:34:34.000000Z

字数 5439

阅读 4547

一、静态最优数学基础

樊潇彦 复旦大学经济学院 数量经济学

准备工作

setwd("D:\\...") # 设定工作目录rm(list=ls())# 安装程序包install.packages("Rsolnp") # 非线性最优install.packages("ggplot2") # 作图

# 调用library(Rsolnp)library(ggplot2)

1. 微积分

1.1 最优投资组合

# 作图mu=0.1; r_f = 0.02; A =10; sigma=0.2theta= seq(0,1, by=0.05)U = theta*mu + (1-theta)*r_f - A*theta^2*sigma^2/2data=data.frame(theta, U)ggplot(data) +geom_line(aes(x=theta, y=U)) +geom_vline(xintercept=(mu-r_f)/A/sigma^2, color="red") +labs(x="风险资产占比", y="效用") +theme_bw()# 求解theta0=0.01; LB=0; UB=1 # 参数初始值、下限和上限U_fun=function(theta){ # 目标函数U=theta*mu + (1-theta)*r_f - A*theta^2*sigma^2/2return(-U) # 默认为最小化,加负号改为最大化}-U_fun(0.2) # 当theta=0.2时,计算效用值UMP=solnp(theta0, fun=U_fun, LB=LB, UB=UB) # 求解消费者最优化问题result=data.frame(theta=UMP$pars,maxU=-tail(UMP$values,1),SOC=UMP$hessian)round(result,3) # 保留小数点后3位,显示最优化结果

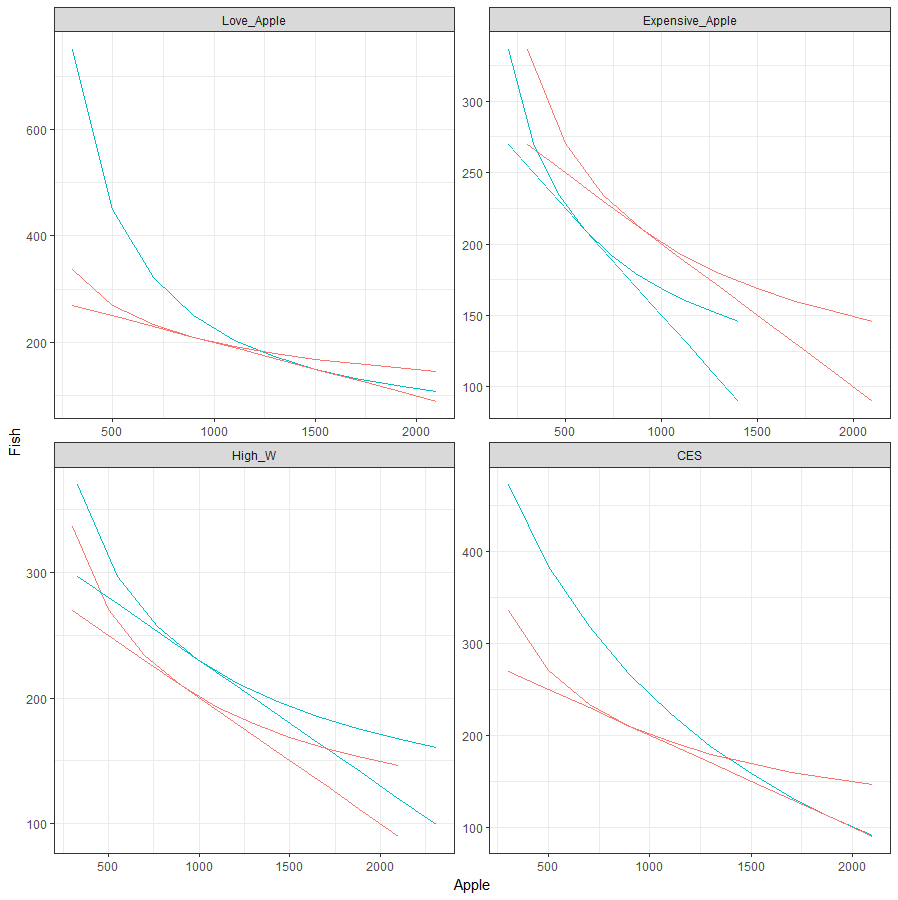

1.2 消费者最优

## 第1步:函数设定U_fun=function(c){if (rho==0) {U=(c[1])^alpha*(c[2])^(1-alpha)}else{U=(alpha*(c[1])^rho+(1-alpha)*(c[2])^rho)^(1/rho) # 最大化效用}return(-U) # min_(-U) # 默认为最小化目标函数}budget=function(c){p1*c[1]+p2*c[2]} # 预算约束方程c2_u0=function(c2,alpha,rho,c1,maxU0){ # 给定U0和c1求c2,用于画无差异曲线if (rho==0){log(maxU0)-( alpha*log(c1)+(1-alpha)*log(c2) )}else log(maxU0)-1/rho*log(alpha*c1^rho+(1-alpha)*c2^rho)}## 第2步:分不同情况求解fig_data=result=data.frame() # 准备存放作图的数据for (case in c("Basic","Love_Apple","Expensive_Apple","High_W","CES")){ # 分四种情况p1=0.1; p2=1; w=300; # 外生变量alpha=0.3; sigma=1; rho=1-1/sigma # 模型参数switch(case,"Love_Apple"={alpha=0.5},"Expensive_Apple"={p1=0.15},"High_W"={w=330},"CES"={sigma=2; rho=1-1/sigma})maxc1=w/p1; maxc2=w/p2# 给定预算约束,求解消费者最优化问题find_cstar=solnp(c(maxc1/2,maxc2/2), # 初始猜测fun=U_fun, # 目标函数eqfun=budget, eqB=w, # 预算约束方程和收入LB=c(0.001,0.001), UB=c(maxc1,maxc2)) # 搜索下界和上界cstar=find_cstar$pars # 最优化结果maxU0=-U_fun(cstar) # 实际的最大化效用,用于后面画无差异曲线result=rbind(result,data.frame(case=case,c1=cstar[1],c2=cstar[2],maxU0=maxU0))c1vector=seq(0.1*maxc1,0.7*maxc1,length.out=10);c2vector=data.frame()for (c1 in c1vector){c2= uniroot(c2_u0, # 求无差异曲线上的c2c(0.001,1000), # 求解范围alpha=alpha,rho=rho,c1=c1,maxU0=maxU0,tol=0.0001)c2vector=rbind(c2vector,c2$root)}data=data.frame(case=case, U0=maxU0, c1=c1vector, c2=c2vector,c2_budget=(w-p1*c1vector)/p2) # 加上预期约束方程colnames(data)=c("case","U0","c1","c2","c2_budget") # 指标名称if (case=="Basic"){Basicdata=data[,3:5]colnames(Basicdata)=c("B_c1","B_c2","B_c2_budget") # 基准情况}else{fig_data=rbind(fig_data,cbind(Basicdata,data))}}# 报告最优化结果print(result)# 作图ggplot(fig_data,aes(c1,c2,color="red"))+geom_line()+geom_line(aes(c1,c2_budget,color="red"))+geom_line(aes(B_c1,B_c2,color="blue"))+geom_line(aes(B_c1,B_c2_budget,color="blue"))+facet_wrap(~case,scales="free")+ xlab("Apple")+ylab("Fish")+guides(color = guide_legend(title = NULL)) + theme_bw() +theme(legend.position = "non")

2. 线性代数

2.1 矩阵运算的基本命令

A=matrix(c(3,1,2,4),nrow=2) # 建立矩阵rowSums(A) # 行加总colSums(A) # 列加总a=A[,1]; t(a)%*%a # 第1列向量的欧氏范数I=diag(2) # 2维单位阵A_T = t(A) # 转置B=A+I # 加法solve(B) # 求逆A%*%B # 矩阵乘法

对应于矩阵的特征值 的列特征向量记为 , 为特征矩阵(以特征值为主对角线),则:

对应于矩阵的特征值 的行特征向量记为 ,相应地有:

由于 ,因此 是 的列特征向量矩阵的转置矩阵。

lambda=eigen(A)$value # 特征值colP=eigen(A)$vectors # 特征向量,默认为列向量A%*%colP # 检验 AP=PBcolP%*%diag(lambda)rowP=t(eigen(t(A))$vectors) # 特征行向量, 等于t(A)的特征列向量的转置rowP%*%A # 检验 rowP*A=B*rowPdiag(lambda)%*%rowP

2.2 剑桥食谱

A=matrix(c(36,51,13,52,34,74,0,7,1.1),nrow=3,byrow=T)b=c(33,45,3)solve(A,b)

2.3 两部门宏观经济模型

c=0.9; beta=0.5K=matrix(c(1-c, -c,beta*(1-c), 1-beta*c),nrow=2,byrow=T)C0=100; I0=1000v=c(C0,I0+beta*C0)solve(K)%*%v

2.4 投入-产出表

M=matrix(c(15,20,30,30,10,45,20,60,0),nrow=3,byrow=T) # 中间投入矩阵d=c(35,115,70) # 最终需求x=c(100,200,150) # 总产出A=M/matrix(rep(x,each=3),nrow=3) # 直接消耗系数矩阵solve(diag(3)-A)%*%d # 检验最终产出公式solve(diag(3)-A)%*%c(100,200,300) # 给定新的最终需求,求总产出

3. 统计与计量

3.1 《定价未来》

1834年生于贝当古的法国人朱尔斯 雷格纳特(Jules Regnault)是我们故事中的一个被遗忘的英雄。...... 他的父亲是一位海关关员,在他12岁时就在穷困潦倒中去世,接着他家搬到了布鲁塞尔。作为穷人家的孩子,19岁的朱尔斯被免除了兵役,以当抄写员的收入来维持家用。与此同时,他旁听了布鲁塞尔自由大学的高级数学课程,同样被免除了学费,但他并没有拿到毕业证。

当朱尔斯28岁时,他和他的弟弟奥迪朗搬到了巴黎。他俩合租了一个很小的公寓,这个公寓面积很小并且处于顶楼,因此他们不需缴税。他们的陋室还有个优点,就是非常靠近巴黎交易所。巴黎交易所成立于1862年,两兄弟都在交易所里给经纪人助理。当他们到来时,市场已经经过了一些年的平稳增长,即将进入一个高波动的时期,这将为投资者带来风险的同时创造机遇。

当时的不稳定局面引起了金融界、法律界和经济学界的专家以及政府官员的争论,焦点集中于如何才能避免市场波动,实现可持续增长并回避灾难。......如何才能阻止投机者对金融市场功能有序发挥的破坏、促进经济持续增长呢?雷格纳特正是为了回答这个问题而完成了他的专著。

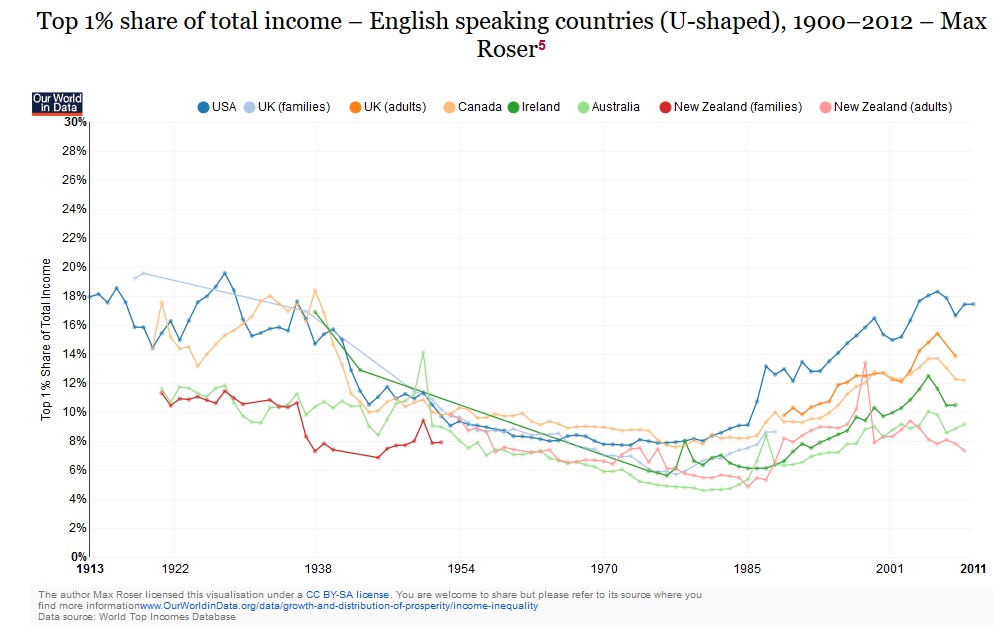

- Jules Regnault(1834-1894)是第一位用数学术语来解释股票交易所运作机制的人。他用1825-1862年间法国面息3%的永续债券日频数据(超过11000个数据点)发现了:

- 证券价格的差值与所考察的时间周期的平方根成正比。(The deviation of prices is directly proportional to the squre root of time.)

- 永续债券的定价公式和交易策略。

3.2 用 lm() 做OLS回归

我们假定真实参数 ,并模拟出 和 :

# 生成模拟数据N=200 # 样本数beta=c(1, 0.5, 0.1, 1) # 参数K=length(beta)x=matrix(rep(NaN,N*K),nrow=N) # N*K 空矩阵mu_x=c(1,0,0,0); sd_x=c(0,1,2,3) # 均值和标准差set.seed(1) # 设定随机种子使模拟结果可复制for (k in 1:K) { # 模拟生成x和yx[,k]=rnorm(N,mu_x[k],sd_x[k])}y=x%*%betacolnames(x)=c("con","x1","x2","epsilon")mydata=data.frame(y, x)# 估计x=x[,1:3]beta_bar=solve(t(x)%*%x)%*%t(x)%*%y # 线性最小二乘估计量myOLS=lm(y~x1+x2, data=mydata) # OLS 回归summary(myOLS) # 报告OLS回归结果

如果某个解释变量是离散变量(如年龄组),想把它设为哑变量,就用factor()。此外Kabacoff(2013)列出了 lm() 的其他常用设定,可以用来在解释变量中加入二次项、交互项,以及去掉某些解释变量:

4. 数据与软件

4.1 数据来源

4.2 软件资料

- 下载安装:R 和 Rstudio

- 补充课件:《金融数据处理与分析》(金融专业硕士课程网站)

- 参考教材:R.I. Kabacoff著:《R语言实战(第2版)》,王小宁、刘撷芯、黄俊文译,人民邮电出版社,2016