@fanxy

2020-11-23T09:38:44.000000Z

字数 10169

阅读 12319

第十四讲 系统性金融风险I:基本概念与统计度量

金融数据 樊潇彦 复旦大学经济学院

1. 系统性风险研究发展的历史背景与基本概念

1.1 为什么系统性风险研究很重要?

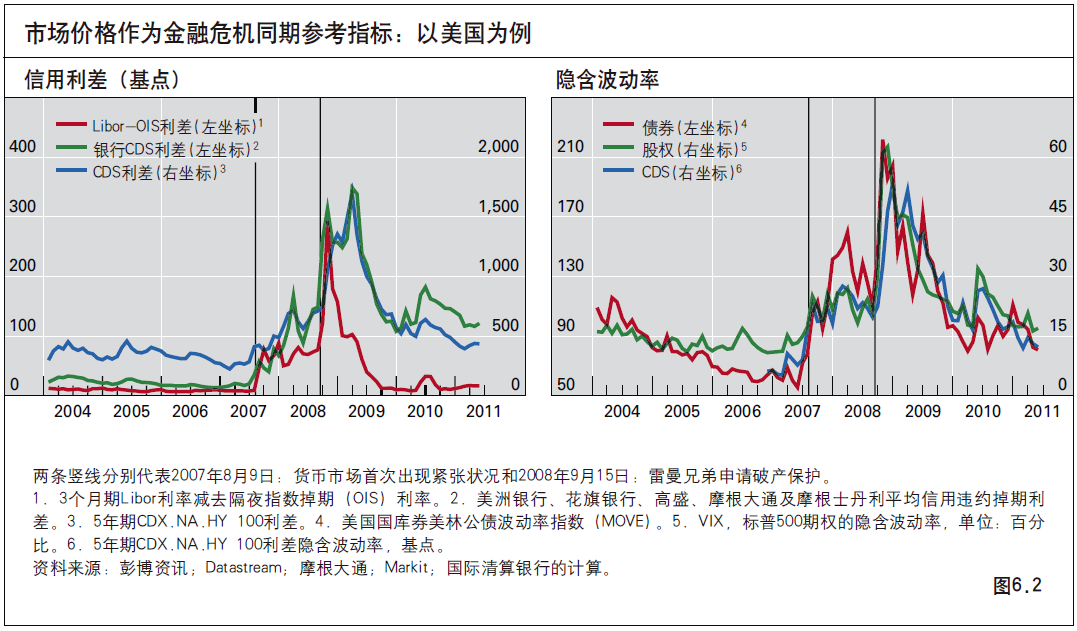

下图来自2011年国际清算银行年报(中文版),从中可以看到在雷曼兄弟倒闭之前,市场信号已经有所反映,但最终还是没能有效预测和防范金融危机的爆发。

2008年金融危机之后,2010年7月美国国会通过了《多德-弗兰克华尔街改革与消费者保护法案》(Dodd-Frank Act),这是自上世纪30年代以来最全面的金融改革法案。除此之外,《多德-弗兰克法案》还创建了金融稳定监督委员会(FSOC,简称金监会)和金融研究办公室(OFR,简称金研办),形成了西方发达国家监管和防范系统性金融风险的标准组织架构。其中金监会有三大职责:

- 确定大型金融公司或其他方面的事件或活动对金融稳定造成的风险;

- 通过消除参与者对政府可能的救市预期,促进市场纪律;

- 对金融系统稳定所面临的新威胁作出反应。

但所有政策层面的工作都必须以理论层面对系统性风险的深入理解,以及实证层面对系统性风险的准确及时的度量为基础,因此对系统性风险的建模、分析和预测已经成为金研办的主要努力方向。

1.2 什么是系统性风险?

- Bisias et al.(2012)指出,系统性风险往往被视为“难以定义,但当你看到它时,你就会知道它”(hard-to-define-but-you-know-it-when-you-see-it)的概念。

- Billio et al.(2012)将系统性风险定义为"威胁到金融体系的稳定性或公众信心的任何情况"。

- ECB(2009)将系统性风险广义地定义为“严重的金融不稳定的风险”,也就是“金融不稳定变得非常普遍,以至于影响到金融系统的运作,并对经济增长和福利造成重大影响”的情况。

1.3 研究系统性风险的文献分类

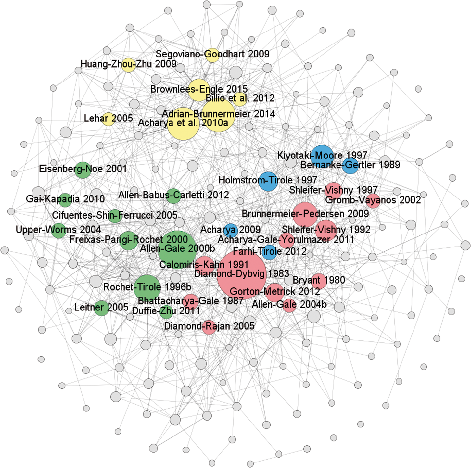

Benoit et al.(2017)回顾了过去35年来发表的系统性风险方面的220篇论文,文献之间的引用关系如下图所示(其中圆圈的大小表示被其他文章引用的次数,列出了被引用次数最多的34篇论文):

1. 按照研究主题,Benoit et al.(2017)将系统性风险的文献分为四个类别:

- 产生机制(蓝色/右侧):金融摩擦、信用约束、信息问题等;

- 放大机制(红色/底部):资产甩卖(fire-sell)、羊群效应、市场恐慌等;

- 传染机制(绿色/左侧):机构间融资、相互担保与持股、相同的资产组合等;

- 度量方法(黄色/顶部):SES,SRISK和∆CoVaR等。

2. 按照分析方法和数据性质的差异,把文献分为两类:

- 全局性研究(global approach):没有特定的理论基础和机制描述,相应的实证研究是基于公开的市场数据(market data)进行统计分析和预测,可能对潜在的系统性风险进行有效的预测和预警,以协助监管。比如现在几种主要的度量方法(SES,SRISK和∆CoVaR)都与市场风险值 或 呈正比,因此只是市场风险或风险极值的度量。由于它们本质上是统计指标,没有清楚的理论基础,不能解释指标的具体含义和影响因素,也很难为监管者提供更多信息和更有针对性的操作指引。优点是利用公开的市场交易数据和通用的统计计量方法就可以计算。

- 特定来源研究(source-specific approach):分析系统性风险的某种特定的来源和作用机制,相应的实证研究需要使用金融机构的微观数据,有时甚至需要机构间融资和业务往来的保密数据,最后提出有针对性但复杂的监管工具。这种基于监管数据(regulatory data)的研究有理论基础,是一种结构性指标,对政策评估更有可借鉴性。缺点是数据一般是保密的,而且时效性很差。

2. 系统性风险的统计度量

2.1 度量原则

弗雷克萨斯等(2017)指出,识别和量化系统性风险的各种渠道一直是个难题,现有的系统性风险的测度尚处于早期阶段,我们不仅缺乏合适的系统性风险测度方法,也缺少进行正确测量所必须的数据。虽然目前监管者、学者和从业者尚未就如何定义和度量系统性风险达成广泛的共识,但仍有一些普遍接受的准则:

- 系统性风险的度量需要考虑两个维度的问题:(1)在时间维度,应该能够识别和量化金融风险的演变轨迹,并做出系统性风险的预警;(2)在横截面维度,需要识别和评价核心机构的作用和状况,并进行有针对性的监管和处理。

- Giglio et al.(2016)的实证比较研究发现,目前各指标都能较好地反映过去危机的发生,但预测能力强差人意。显然,要捕捉金融体系的复杂性和适应性,就需要不止一种风险衡量方法。由于各指标一般只关注于某一方面的变化,因此兼容并蓄、综合考量是更为稳妥、有效的办法。

- 各国金融监管机构和区域性、世界性组织应团结合作,加强信息披露与共享、加强政府沟通与协调。

下面我们简要介绍SES,SRISK和∆CoVaR三种最常用的系统性风险统计指标,其他基于金融网络的结构性度量指标将在第十五、基于大数据的度量方法在第十六讲中介绍。

2.2 常用统计指标

1. Acharya et al.(2017):MES和SES

Acharya et al.(2017)在他们2010年的工作论文中提出,市场整体的期望损失(ES)是个股损失的加权:

因此可定义个股的边际期望损失(Marginal Expected Shortfall, MES),即如果增加1%的个股权重将导致市场整体风险上升多少:

类似地,首先定义市场的系统性风险(systemic risk)为未来 期市场累计回报率低于某个阈值(例如可设定 为6个月,):

其次定义公司 在危机中的预计资本缺口(capital shortfall)等于最低法定资本金与市值之差的期望值(其中 为稳健性资本充足率, 和 分别为资产市值和股票市值):

显然,市场整体的资本缺口是个股资本缺口的加权值:

因此可定义:

显然,如果一家公司很可能在金融行业出现问题的时候遭遇资金危机,那么这家公司存在系统性风险。

2. Brownlees and Engle(2017):SRISK

在Acharya et al.(2017)的基础上,Brownlees and Engle(2017)提出公司 的系统性风险(Systemic Risk Measure,SRISK)指标,衡量该公司在金融危机中的预计资本损失:

由于公司负债 ,因此 时有:

对于第一项,由于是否发生危机不影响公司负债的账面价值,因此有 ;对于第二项,定义危机情况下公司的长期边际预期损失(long-run marginal expected shortfall)为:

代入第二项有 。根据Brownlees and Engle (2017),在一定的条件下,长期边际预期损失可以近似取值为 。因此最终有:

为了看清SRISK的经济含义,对 求全微分:

因此,公司负债、市值和LRMES对SRISK的影响为:

- : 负债变化对SRISK的影响为正,负债上升将提高SRISK。

- : 资本金变化对SRISK的影响为负,市值下跌将提高SRISK。

- :风险属性增加()对SRISK的影响为正。

3. Adrian and Brunnermeier(2016):

在个股在险值的基础上,Adrian and Brunnermeier(2016)提出变化的条件在险值(the Delta Conditional Value-at-Risk, ΔCoVaR)指标。给定个股的在险值 ,定义市场 对个股 的条件在险值 ,即如果个股大跌市场也大跌的话,那么跌幅度会是多少:

最后定义变化的条件在险值,即市场跌幅与 时的跌幅相比大多少:

2.3 R语言实现

1. 准备工作

setwd("D:\\...\\Ch14")rm(list=ls())install.packages("rmgarch","plotrix")## 调用library(rmgarch)library(rugarch)library(tidyverse)library(readxl)library(ggplot2)

以下是对Benoit et al.(2017)原始数据的处理,不用运行:

## 文中说时间为2000.1.3至2010.12.31,任意下载一个金融数据,取其时间标记library(quantmod)loadSymbols("MSFT", from ="2000-01-03", to = "2011-01-02")data=read_xls("Data_RMC.xls")%>%rename(rm=index,ri=asset)%>% # 参见 main_script.m 指标说明mutate(time=index(MSFT),rm=rm-mean(rm),ri=ri-mean(ri))%>% # 去除均值,参见 call_ftc.m %demeaned returnsselect(time,rm:mv)save(data,file="data.RData")

下载数据:Ch14_data.RData,读取并做图:

load("Ch14_data.RData")str(data)# time: from 2000.1.3 to 2010.12.31, daily data# rm: Returns of the market (system)# ri: Returns of the firm's equity# ltq: Total amount of liabilities# mv: Market Capitalisationlibrary(xts)ret=xts(data[,2:3], order.by=data$time)# 作图plot(ret$rm, main="Returns of the market (system)")plot(ret$ri, main="Returns of the firm's equity")plot(coredata(ret$rm), coredata(ret$ri), xlab="rm", ylab="ri",type="p", pch=16, lwd=2, col="blue")abline(h=0,v=0)

2. DCC-GARCH模型估计

以下参照Eric Zivot 课程程序:

library(rugarch)library(rmgarch)# univariate normal GARCH(1,1) for each seriesgarch11.spec = ugarchspec(mean.model = list(armaOrder = c(0,0)),variance.model = list(garchOrder = c(1,1),model = "gjrGARCH"),distribution.model = "std") # "norm", "sstd"# dcc specification - GARCH(1,1) for conditional correlationsdcc.garch11.spec = dccspec(uspec = multispec( replicate(2, garch11.spec) ),dccOrder = c(1,1),distribution = "mvnorm")dcc.garch11.specdcc.fit = dccfit(dcc.garch11.spec, data = ret)dcc.fit # show dcc fit# Make a plot selection (or 0 to exit):## 1: Conditional Mean (vs Realized Returns)# 2: Conditional Sigma (vs Realized Absolute Returns)# 3: Conditional Covariance# 4: Conditional Correlation# 5: EW Portfolio Plot with conditional density VaR limitsplot(dcc.fit, which=2)plot(dcc.fit, which=4)# class(dcc.fit)# slotNames(dcc.fit)# names(dcc.fit@mfit) # many extractor functions# names(dcc.fit@model)ht_m=sqrt(dcc.fit@mfit$H[1,1,]) # market conditional volatilityplot(ht_m,type="l")ht_i=sqrt(dcc.fit@mfit$H[2,2,]) # asset conditional volatilityplot(ht_i,type="l")rho=rcor(dcc.fit)[1,2,] # conditional correlationplot(rho,type="l")

3. 计算MES、SRISK和dCoVaR

以下根据 Sylvain Benoit 提供的 Matlab 程序改写:

alpha = 0.05 # Risk level of our VaRk = 0.08 # Prudential Capital Required (k*LTQ)# Conditional Asset VaR from dcc with Empirical Quantile at alphaAsset_VaR = ht_i*quantile(data$ri/ht_i,alpha)# Conditional Market VaR from dcc with Empirical Quantile at alphaMarket_VaR = ht_m*quantile(data$rm/ht_m,alpha)# Conditional betaBeta = rho*ht_i/ht_mc = quantile(data$rm,alpha) # HS VaR (nonparametric)## MES、LRMES和SRISKfct_MES=function(data,c,ht_m,ht_i,rho){em=data$rm/ht_m # market first columnxi=(data$ri/ht_i-rho*em)/sqrt(1-rho^2) # asset second columnbwd=nrow(data)^(-0.2) # Scaillet's bwd p21K1=sum(em*pnorm((c/ht_m-em)/bwd))/sum(pnorm(c/ht_m-em)/bwd)K2=sum(xi*pnorm((c/ht_m-em)/bwd))/sum(pnorm(c/ht_m-em)/bwd)MES = (ht_i*rho*K1) + (ht_i*sqrt(1-rho^2)*K2)return(-MES)}MES=fct_MES(data,c,ht_m,ht_i,rho)plot(MES,type="l")LRMES = 1-exp(-18*MES) # without simulationSRISK = k*data$ltq - (1-k)*(1-LRMES)*data$mvplot(SRISK,type="l")## 两种方法计算 Delta_CoVaRgam = rho*ht_m/ht_iDelta_CoVaR_dcc = - gam *(Asset_VaR-median(data$ri))mean(Delta_CoVaR_dcc) # Average DCoVaR(DCC)plot(Delta_CoVaR_dcc,type="l")library(quantreg)CoVaR_rq=rq(data$ri~data$rm,alpha) # Quant with constantgam_quant = CoVaR_rq$coefficients[2]Delta_CoVaR_quant = - gam_quant*(Asset_VaR-median(data$ri))mean(Delta_CoVaR_quant) # Average DCoVaR (quantile regression)plot(Delta_CoVaR_quant,type="l")## 比较MES和DCoVaR(DCC)com_all=data.frame(time=data$time,MES=MES, Delta_CoVaR_dcc=Delta_CoVaR_dcc)library(plotrix)twoord.plot(lx = com_all$time, ly = com_all$MES,rx = com_all$time, ry = com_all$Delta_CoVaR_dcc,main = "MES vs. DCoVaR(DCC)", xlab ="",ylab = "MES", rylab = "DCoVaR(DCC)", type = c("l","l"))

3. 我国对系统性金融风险的监管和研究

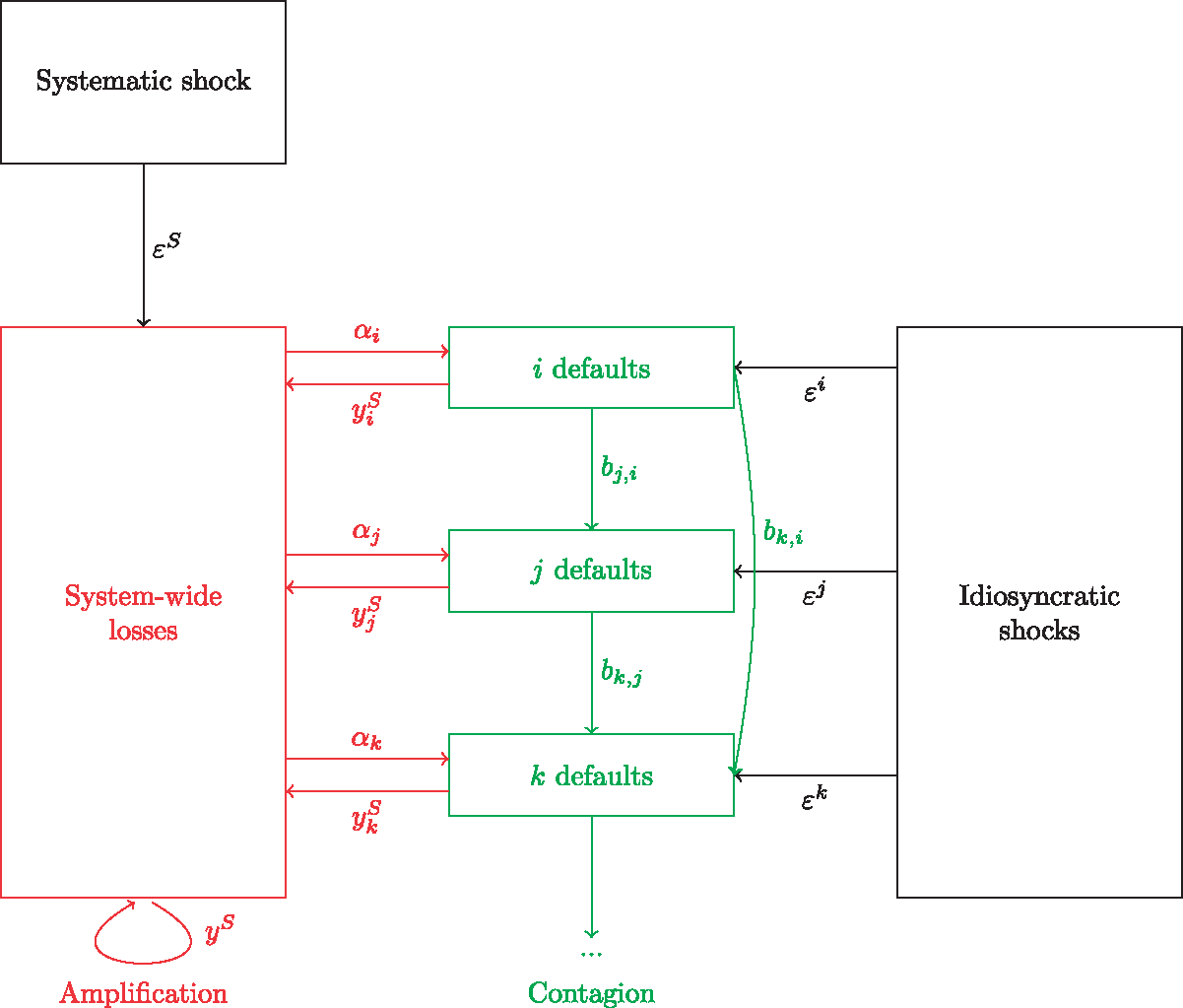

下图是中国人民银行在《中国金融稳定报告(2008)》中提出的管理框架:

不难看出,我国对系统性金融风险的监管,主要包括事先加强制度建设和事后进行应对性管理两个方面,但对于事先进行有效可信的预测,以及事后制定科学量化的救助方案等具体操作层面,仍然缺乏坚实有效的科研支持。

目前我国学者在系统性风险方面的研究主要包括以下几方面:

- 方法介绍和文献综述:胡海峰和代松(2012)、王博和齐炎龙(2015)等;

- 研究具体的传播和放大机制:贾彦东(2011)、方意(2016)等;

- 针对银行系统的研究:王擎和田娇(2016)、唐文进和苏帆(2017)等;

- 宏观审慎监管与货币政策:周小川(2012)、童中文等(2017)等。

参考文献

- Acharya, V.V., L.H. Pedersen, T. Philippon, and M. Richardson, 2017: Measuring systemic risk, Review of Financial Studies, Vol.30(1), P2-47

- Adrian, T. and M.K. Brunnermeier 2016: CoVaR, American Economic Review, Vol.106(7), P1705-1741

- Benoit, S., Colliard, J. E., Hurlin, C., and C. Pérignon 2017: Where the risks lie: A survey on systemic risk, Review of Finance, 21 (1): 109-152

- Billio, M., M. Getmansky, A.W. Lo, and L. Pelizzon, 2012:Econometric measures of connectedness and systemic risk in the finance and insurance sectors, Journal of Financial Economics, Vol.104(3), P535-559

- Bisias, D., Flood, M., Lo, A. W., and S. Valavanis 2012: A survey of systemic risk analytics, Annual Review of Financial Economics, Vol.4(1), P255-296

- European Central Bank, 2009:The concept of systemic risk, Financial Stability Review (December 2009)

- Giglio, S., B. Kelly, and S. Pruitt, 2016: Systemic risk and the macroeconomy: An empirical evaluation, Journal of Financial Economics, Vol.119(3), P457-471

- X. 弗雷克萨斯、L. 莱文、J.L. 佩德罗著:《系统性风险、危机与宏观审慎监管》,王擎等译,中国金融出版社,2017

- 周小川著:《国际金融危机:观察、分析与应对》,中国金融出版社,2012

- 方意,2016:系统性风险的传染渠道与度量研究——兼论宏观审慎政策实施,《管理世界》,2016.8

- 胡海峰、代松,2012:后金融危机时代系统性风险及其测度评述,《经济学动态》,2012.4

- 贾彦东,2011:金融机构的系统重要性分析——金融网络中的系统风险衡量与成本分担,《金融研究》,2011.10

- 唐文进、苏帆,2017:极端金融事件对系统性风险的影响分析——以中国银行部门为例,《经济研究》,2017.4

- 童中文、范从来、朱辰、张炜,2017:金融审慎监管与货币政策的协同效应——考虑金融系统性风险防范,《金融研究》,2017.3

- 王博、齐炎龙,2015:宏观金融风险测度:方法、争论与前沿进展,《经济学动态》,2015.4

- 王擎、田娇,2016:银行资本监管与系统性金融风险传递——基于DSGE模型的分析,《中国社会科学》,2016.3