@yanbo-ai

2015-11-30T09:57:32.000000Z

字数 2570

阅读 3774

高频交易 - 来自华尔街的捕猎

高频交易 股票 投资 华尔街

这是一场速度的战争。在股票交易中,分成 2 类人:一类是 “有速度” 的,另一类是 “没速度”的。“有速度”的那类人为了几纳秒而大笔投资,而“没速度”的人对几纳秒的价值毫无概念。 --- 摘自<高频交易员>

我本身不投资股票,但是我觉得对于一个生活在这个真实世界中的人都需要去了解经济的运行。我很想了解金融界到底是怎么运行的,想要知道 “互联网资本寒冬” 到底是怎么一回事? 而去了解它们的最好的方式是去阅读那些业内的巨作。偶然地,我选择了《高频交易员》作为我的第一本金融类的读物。

《高频交易员》通过惊心动魄的故事解释了股票交易的专业名词与高频交易的一些内幕。当我决定把它推荐给我那些炒股,或打算炒股的朋友时,我都会得到一个相同的疑问: “你打算投资股票吗”?

当我听到这个疑问时,与我看《高频交易员》的感慨是一样的:这真的是一个神奇而且疯狂的世界!这世界都他妈的疯了。

2013年初,最大的高频交易公司之一 Virtu Financial 公开称,在其 5 年半的交易中,仅有一点没赚到钱,那一天还是因为出现了“人为误差”。2008年,高频交易公司 Tradebot 的首席执行官 戴夫.卡明斯 在大学演讲时说他的公司在 4 年间无一天损失 --- 摘自<高频交易员>

从工业革命开始,人们就在不断地使用技术在缩短这个世界的距离, 1866 年 塞勒斯·韦斯特·菲尔德 (Cyrus West Field) 铺设的跨大西洋电缆将两岸的"距离"缩到以秒记。2009 年夏天,一条从芝加哥南部的数据中心与新泽西北部的股票交易市场连接起来的光缆将两地的数据传输速度缩到13毫秒。2007 年后速度在股票交易中变得异常重要。人们甚至为了几纳秒每过几个月当市面上出现新的网络设备时花重金升级它们,会为了几纳秒将 2 套计算设备的距离缩短几英尺。这真的是太疯狂了!如果你不能理解这个画面,你可以想象一下春运,每个人都想要抢在别人的前面上车,而且还有想办法让别人的速度不要快过自己,不然自己就上不去。这时再想象一下各种厮杀的场面吧!

高频交易说简单点就是,利用速度的优势在那些真正想要交易的投资者在买卖股票的时候抢先交易,以抬高或降低交易价获利。

那高频交易是如何操作的呢?

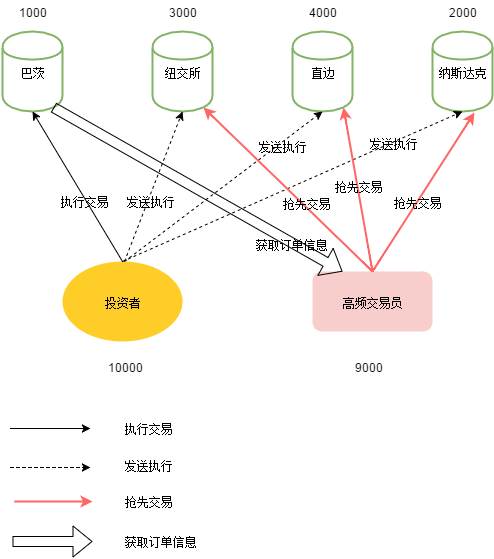

在美国有几个比较典型也是大型的交易所,它们分别是:纽约交易所(以下简称 纽交所),纳斯达克交易所,巴茨交易所,直边交易所。当投资者想要购买 10000 股的苹果公司的股票时,这 4 个交易所中任何一个都没有这么多数量的苹果公司的股票, 这 10000 股的苹果公司股票被分散在这 4 个交易所里面。这时,如果要完成这个交易,你需要把订单分别投到 4 个交易所中,来满足要购买 10000 股苹果公司的股票。但是,由于地理位置的原因,你离这 4 个交易所的距离是不一样的。如果你离巴茨交易所最近,你的订单可能最先到达巴茨交易所,你离纳斯达克交易所很远,那么你的订单可能最后达到纳斯达克交易所。当你的订单在巴茨交易所交易成功时,高频交易员判断有一个潜在的大客户在购买苹果公司的股票,所以它利用他在速度上的优势在你的订单还没到其他交易所的时候,他就买下了剩下的苹果公司股票。再抬高苹果公司股票的股价,再抛售给那个真正需要苹果公司股票的投资人。虽然投资人成功地购买到了苹果公司的股票,但是却不是以最优的价格买到的,投资人就是这么一点一点被压榨的。交易次数越多,高频交易公司就越赚钱。

高频交易会为股市带来“流动性”,但这些流动性并不能代表真正的投资行为。仅仅只有很小一部分是来自投资者,大部分都是高频交易员产生的。

另外,华尔街的大银行作为股票交易的中介,一般都会开设自己的暗池,这样能交易的点就会越来越多,能被高频交易员利用的机会也就变得越多。巴茨和直边透露合并的意愿,在一般的产业中,两个职能相同的公司要合并往往是为了巩固加强,减少成本。但是这两家交易所在随后的报道里称希望在合并后两家交易所继续营业,这是因为这两家交易所至少部分地为高频交易公司持有。对于高频交易员来说,交易所越多,对它们越有利。

另外一个事实是,公开股票交易所(纽交所,纳斯达克交易所等)与大银行为了自己的利益都会向高频交易员提供投资人的订单信息或是购买意向来收取高频交易员的高额费用,银行也会将与暗池连接的速度作为一种资源卖给高频交易员。交易所与银行暗池为高频交易员提供了一个捕猎场所。而银行本该代表的是投资人的利益。投资者的钱就这么从口袋里到了那些什么也不做,仅仅是利用速度赚钱的人的口袋里。有的人甚至拥有自己的私人飞机!

高频交易带来的还不仅仅只有压榨,而且还是金融危机的一个非常大的潜在风险。当整个交易系统变得异常复杂时,就会出现交易员口中的“技术故障”。2012年3月,巴茨交易所由于“技术问题”不得不推迟了自己的 IPO;4月,纽交所因为“技术故障”错误地取消了许多笔交易;5月,纳斯达克搞砸了 Facebook 的 IPO;8月,大型高频交易公司骑士资本的计算机出现故障,带来了4.4亿美金的损失,并最终导致该公司低价出售;11月,纽交所再次出现“故障”,被迫停止了 216 只股票的交易。这里的几个典型例子并非所有;据统计,因为技术发生的故障而造成的损耗是之前10年的2倍。这些所谓的“技术故障”也带来了股价的波动。例如:2013年4月,谷歌的股价在 0.75 秒内由每股 796 美元跌到了每股 775 美元,接着下一秒反弹回了每股 796 美元。甚至出现了在几秒内下跌 50% 甚至更多之后又反弹回来的“闪跌”现象。所有的这些,都会带来经济的不稳定!

在技术的外壳下,利用速度获取股票价格对于投资者来说是有利的,但是利用速度来操纵股票市场就会带来一个不公平的交易环境。这就好像一把枪在坏人手里就会危害公共安全,但在好人手里就能保护自己。

我不知道在中国,政府或证交会是否允许高频交易的存在。或者高频交易已经发生在国内的股票交易市场了,仅仅是没有人感觉到。又或者是有人感觉到,但像当初的华尔街交易员一样为了自己的利益不打算对公众公布。不管如何,我都不建议普通的投资者,那些可怜巴巴的散户去投资股票。因为你得到的是一个不公平的交易市场,你的钱会通过速度被那些高频交易员或公司压榨掉。如果那些高风险值得你去冒险,那么找一个专业的交易机构吧。让他们提你去承担一部分速度的风险,只不过你会支付更加高昂的交易费用。